منظومة جديدة للعدالة الضريبية

رؤيتنا / يعاني النظام الجبائي المغربي في ظل الظروف الحالية، العديد من النقائص والإشكالات التي أشارت إليها المناظرة الوطنية الثانية حول الجبايات، رغم قصور رؤيتها الإصلاحية وعدم شموليتها. فالعجز الذي تعاني منه الميزانية العامة للدولة ليس بمنأى عن النظام الجبائي، فالموارد الجبائية تمثل ما يزيد عن 80% من الموارد العادية للميزانية العامة للدولة. لذلك وجب الوقوف على الاختلالات السلبية لهذا النظام. فالسياسة الضريبية المنتهجة، ورغم ما أدخل عليها من مراجعات، لم تستطع بعد من تحقيق مبدأ الإنصاف، فهي: لا تفرض نسب عالية على دوي الدخل المرتفع جدا، و تمنح سنويا بمقتضى قوانين المالية عدة امتيازات عبارة عن إعفاءات لفئات معينة بدعوى الاستثمار، و تعاني من ظاهرة الغش في التصريحات و التهرب الضريبي لأغلب المقاولات ، وظاهرة الباقي استخلاصه، و ضعف الوعاء الضريبي، بحيث يبقى العمال والأجراء عموما هم الفئة الوحيدة التي تؤدي ضرائبها كاملة باعتبارها تقتطع من المنبع، علما أن أشطرها مرتفعة النسبة لبعض الفئات كما ان الانفاق العمومي يتأثر بظاهرة الفساد عند تنفيد المشاريع.

هدفنا / تصميم نظام ضريبي يحقق العدالة الجبائية و مراجعة وعاء الضريبة على الدخل، للأخذ بعين الاعتبار قدرة الاستطاعة للأشخاص الذاتيين بهدف تحسين القدرة الشرائية للطبقات المتوسطة، و مراجعة نظام الجبايات المحلية، في اطار المبادئ الجديدة الناظمة للشأن العام الترابي، وفي ظل الجهوية المتقدمة، و إصلاح القانون 47.06 حتى يرقى للتطلعات والمبادئ الجهوية التي جاء بها دستور 2011؛ كما يجب الأخذ بعين الاعتبار تقارير المجلس الأعلى للحسابات فيما يخص الجبايات، وجعلها مرجعا من المراجع الأساسية في الإصلاح الجبائي المنشود.

تشخيصنا / الضرائب تشكل 88 % من مداخيل الدولة الاعتيادية: الضريبة على القيمة المضافة 30.4 %، الضريبة على الدخل 19.8%؛ الضريبة على الشركات 23.2%، الضريبة الداخلية على الاستهلاك 13.3%…؛ والتسجيل و التنبر 8.1%، أما بقية الضرائب فمساهمتها محدودة، كالرسوم الجمركية التي لم تعد تمثل سوى 3.9 % بفعل إبرام اتفاقيات للتبادل الحر. و12 % الباقية تأتي من مداخيل احتكارات الدولة و الخوصصة والهبات الأجنبية. 76,19%من الضريبة على الدخل يؤديها المأجورون. و يعد النظام الجبائي الحالي وليد عدة تطورات ومحطات، لعل أهمها القانون الإطار رقم 3.83 المتعلق بالإصلاح الجبائي، الذي أسس لنظام جبائي جديد جاء بالضرائب الثلاث، أو ما يسمى بالثلاثية الجبائية الكبرى المعروفة بالضريبة على الدخل (1990)، الضريبة على الشركات (1986)، والضريبة على القيمة المضافة (1985). وبعد تأسيس هذه الضرائب الكبرى، حصل إصلاح للجبايات المحلية بإصدار القانون رقم 30.89 المتعلق بجبايات الجماعات المحلية، هذا القانون بسبب الثغرات التي شابت تطبيقه، تم نسخه وتعويضه بالقانون رقم 47.06. وقد توج هذا المسار الإصلاحي بإصدار المدونة العامة للضرائب لسنة 2007، كما عملت مختلف قوانين المالية المتتالية على إدخال تعديلات كثيرة همت في جانب منها التخفيض من أسعار الضرائب، وتوسيع الوعاء الجبائي، وتبسيط تدبير النظام الجبائي ومساطره، كما تغيرت هيكلة الإدارة الضريبية أكثر من مرة وتحولت سنة 2005 من مديرية للضرائب إلى مديرية عامة للضرائب، وتمت إعادة هيكلة مصالحها الخارجية التي انتظمت في مديريات جهوية.

وبفعل نسيجه الاقتصادي الذي يتكون في غالبيته من المقاولات الصغرى، وحجم القطاع غير المنظم، تبقى السياسة الضريبية جد متمركزة، حيث نجد أن 2 % فقط من الشركات تؤدي 80 في المائة من مجموع الضريبة على الشركات، وباستثناء فئة الاجراء فالفئات الأخرى تعتمد مبدأ التصريح، مما يساعد على التهرب الضريبي.، كما تستفيد من الإعفاء الضريبي الكلي أو الجزئي، وهي الإعفاءات التي بلغت 32.088 مليار درهم سنة 2015.

مقترحاتنا / ضرورة إيجاد توازن في هيكلة الموارد الجبائية بين الضرائب المباشرة وغير المباشرة، قصد تحقيق العدالة الضريبية المنشودة؛ والحد التدريجي من الاختلالات التنافسية الناتجة عن تعدد النفقات الضريبية والإعفاءات التي تستفيد منها بعض القطاعات؛ وضرورة اعتماد منهجية تدريجية لتضريب المقاولات في القطاع الفلاحي والصناعات المتصلة وتوسيع الوعاء الضريبي باعتماد ضريبة تضامنية على الثروة. ورفع ضريبة القيمة المضافة على مجموع المنتجات والخدمات والممتلكات الكمالية، وتخفيضها على مجموع المنتجات والسلع والخدمات والممتلكات الأساسية والضرورية. ووضع سياسة شمولية ومتوافق عليها لمعالجة الإشكالات الناتجة عن تنامي القطاع غير المهيكل، تنخرط فيها جميع الفعاليات والهيئات المتدخلة في الميدان الاقتصادي والاجتماعي مع التفكير في تنظيم مناظرة وطنية خاصة بهذا الموضوع؛ ووضع منظومة فعالة لزجر الغش الضريبي، وذلك بتقوية وسائل عمل الإدارة الجبائية حتى تتمكن من ممارسة عملها على أحسن وجه، وذلك باتخاذ مجموعة من التدابير من ضمنها الزيادة في الموارد البشرية الموضوعة رهن المراقبة الجبائية. والتوعية بخطورة الغش الضريبي؛ وتحسين عمل اللجان الضريبية، وإسناد رئاستها إلى مختصين في الميدان الجبائي، ومراجعة آجال البت في الملفات المطروحة عليها، والعمل على نشر ووضع مقرراتها رهن إشارة المواطنين. وتأطير المقتضيات المتعلقة بالتحصيل وبالإشعار لدى الغير الحائز (l’avis à tiers détenteur)، من أجل نجاعة عمليات التحصيل والمحافظة على الضمانات المخولة للملزم؛ وكذلك العمل على تحسين جودة الخدمات المقدمة للمواطنين، عبر تحسين جودة استقبالهم، وتحسين أجل البت في طلباتهم، وتبسيط المساطر؛ وأيضا ضرورة تحسين طرق تواصل الإدارة الجبائية، وكذا إنعاش الأخلاقيات ومبادئ الحكامة الجيدة.

إن القانون المالي لسنة 2016 و 2017 لم يندرج ضمن في اتجاه العدالة وإنصاف أكبر في التضريب. بل جاء بهدايا ضريبية لصالح الشركات الكبرى، ولم يأت بجديد بخصوص الضريبة على الدخل، وأسقط تلقائيا الضريبة التضامنية، وزاد من ثقل الضريبة على القيمة المضافة باعتماد سعرين أدناهما 10 بالمائة . فالضريبة الغير مباشرة المتمثلة في الضريبة على القيمة المضافة بطبيعتها، حسب منظري الضريبة، غير عادلة، لأنها تتعلق بالمادة المستهلكة. ولا تتعلق بدافع الضريبة سواء كان غنيا أو فقيرا، وأن الدفع بها نحو العدل يقتضي اعتماد أسعار متنوعة تقلل من حدة لا عدالتها، وذلك باعتماد سعر مرتفع يصل إلى 30 بالمائة على الكماليات، وينزل إلى 5 بالمائة على المواد الأساسية ذات الاستهلاك الواسع.

أن الإصلاح الضريبي يقتضي الرفع من مردودية الضريبة عبر إعادة التوزيع، وتوسيع الوعاء الضريبي، أن مشروع القانون الجديد لم يأت بأي جديد بخصوص الضريبة على الدخل. فالجميع يعلم أن الضريبة على الدخل يدفعها المأجورون، في حين لا يدفعها أصحاب المداخيل المهنية ، وأصحاب المداخيل من الأرباح المالية والعقارية ، والفلاحة ، في حين أن الانصاف الضريبي ، أن تقتطع الضريبة على الدخل مهما كانت مصادره .

احتساب التحملات الاجتماعية للأسر العاملة – التحملات الأسرية المرتبطة بالتعليم في 3 مستويات (مستوى التعليم الأولي – مستوى التعليم الابتدائي والإعدادي والثانوي – مستوى التعليم الجامعي والعالي) عندما يتعلق الأمر بالتمدرس بالقطاع العمومي مع إدماج الية لاحتساب نفس التحملات عندما يتعلق الأمر بالتمدرس بالقطاع الخاص والتحملات الاجتماعي عندما يتعلق الامر برعاية المعاقين أو التكفل بالوالدين.

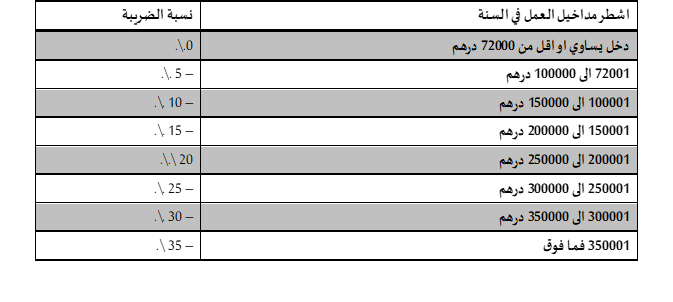

رفع سقف الإعفاء الضريبي على الدخل الى 6000 درهم شهريا ومراجعة النظام الضريبي على الدخل من خلال إعادة هيكلة الشطر المعفى والأشطر الخاضعة للضريبة ونسبها على أن تبتدأ ب 5.\. وتنتهي بسقف 35.\.